- 国家市场监督管理总局

- 国家药品监督管理局

- 中国健康传媒集团主办

- 中央新闻网站

国产替代加速推进

骨科植入器械行业发展势头强劲

|

|

随着全球经济发展以及人口老龄化问题不断加剧,医疗健康市场的潜力被进一步激发。医疗器械市场的发展与医疗健康行业紧密相关。从细分领域来看,骨科植入器械市场规模约占全球医疗器械市场总规模的9%,位列第四。基于我国人口基数庞大,社会老龄化进程加速,骨科医疗需求不断上涨,骨科植入器械行业近年来得到迅速发展,且仍有广阔的市场前景和巨大的成长空间。

市场规模增长迅速

根据医疗行业调研机构EvaluateMedTech预测,全球骨科医疗器械市场规模将于2024年达到约471亿美元,并将持续稳定增长。

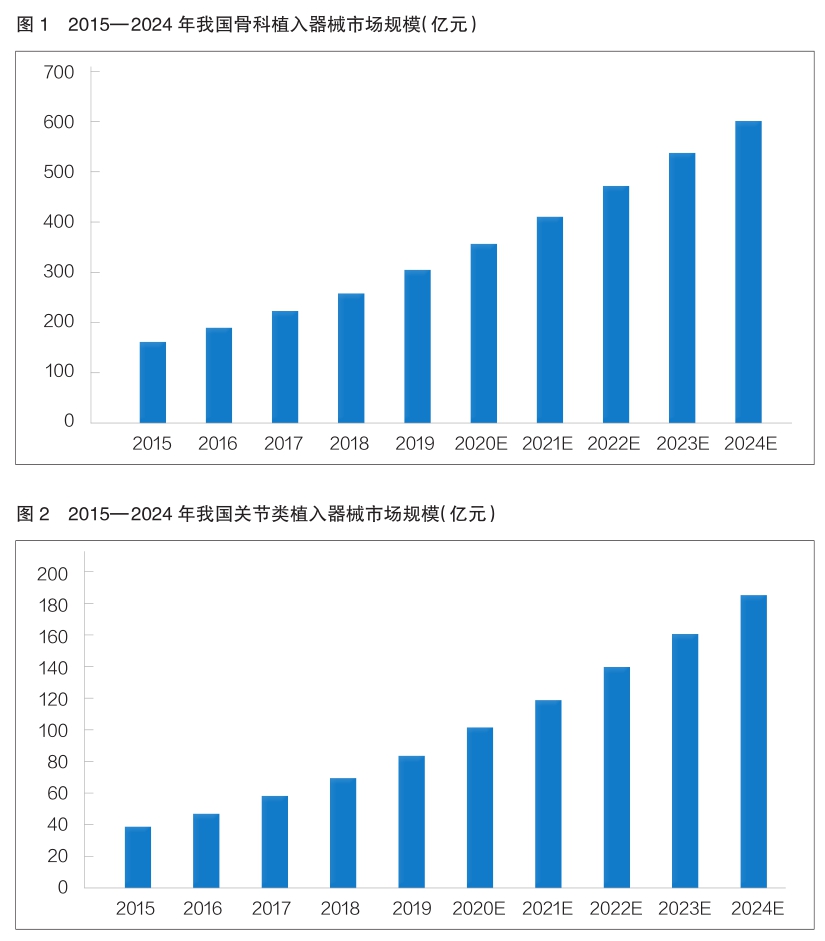

虽然我国骨科植入器械行业仍处于初级阶段,但随着人口老龄化程度的加深,以及人均医疗保健消费支出的增长,骨科植入器械市场整体规模增长迅速。根据米内网、广州标点医药信息股份有限公司(以下简称标点信息)发布的数据,该领域市场销售收入已由2015年的164亿元增长至2019年的308亿元,年复合增长率为17.03%,高于全球骨科植入器械市场的整体增长速度;预计到2024年,我国骨科植入器械市场规模将达到607亿元(详见图1)。我国骨科植入器械行业具有较大的市场发展空间,将继续保持快速增长的态势。

细分领域国产优势凸显

骨科植入器械大多为用于替代、支撑人体骨骼或者定位修复骨骼、关节、软骨等组织的临床骨科医疗材料,属于高值医用耗材。根据使用部位不同,骨科植入器械可以分为创伤类、脊柱类、关节类和其他四大类。

创伤类产品一直占据我国骨科植入器械市场的最大份额,市场技术最为成熟,开发最为充分,国产化率最高,产业整合趋势明显。根据米内网、标点信息发布的数据,2019年国内创伤类产品市场规模达到92亿元,同比增长19.48%,2015—2019年年复合增长率为15.76%;预计到2024年,我国创伤类植入器械市场规模将达到170亿元。

脊柱类产品市场增速与骨科植入器械市场整体增速保持一致。标点信息发布的数据显示,2015—2019年,脊柱类植入器械市场的销售收入已由47亿元增长至87亿元,年复合增长率为16.58%;预计到2024年,我国脊柱类植入器械市场规模将达到171亿元。

关节类植入器械市场增速最快。标点信息发布的数据显示,2015—2019年,我国关节类植入器械市场的销售收入已由40亿元增长至86亿元,年复合增长率为20.65%;预计到2024年,我国关节类植入器械市场规模将达到187亿元(详见图2),且仍将以相对较快的增速发展。

人工关节主要分为人工膝、髋、肘、肩、指、趾关节,其中膝关节和髋关节产品占据人工关节市场95%的份额。我国人工关节市场起步较晚,体量较小,生产技术还不成熟,且产品价格昂贵。随着生产技术的发展以及集采政策的落地实施,人工关节价格将大幅下降,未来市场增速有望进一步放量。

根据中国医师协会发布的数据,2018年我国人工全髋关节置换手术共计约43.93万台,人工全膝关节置换手术共计约24.92万台,膝关节单髁置换手术共计约1.12万台。基于国内外患病人数差异,我国人工关节市场渗透率目前远低于发达国家和地区,具有较大的发展空间。

近年来,国产人工关节市场发展迅速,增速远高于进口人工关节类产品。随着医保控费政策的推进、人民生活水平的提高以及消费观念的改变,国产人工关节市场有望持续保持高增长态势。

值得注意的是,相较于创伤类植入器械,脊柱类和关节类产品市场仍有诸多技术问题尚待攻克。随着国内生产企业研发经费不断投入,研发创新能力持续提升,国内外生产技术差距正在慢慢缩小。

行业渗透率不断提升

我国骨科市场集中度比较分散,进口企业占据绝大多数市场份额。据医械研究院统计,2018年,在我国骨科植入器械行业市场,占有率排名前二十的生产企业共占据57.3%的市场份额。其中,6家进口品牌占据38.8%的市场份额,14家国产品牌占据18.5%的市场份额。从细分领域来看,关节类植入器械的生产技术难度最大,国内企业市场占有率最低,国产替代空间最大,是当前国内骨科植入器械市场增速最快的细分领域之一。

近年来,高值医用耗材集中带量采购改革不断推进,骨科植入器械行业渗透率进一步提升。2019年7月,国务院办公厅发布《关于印发治理高值医用耗材改革方案的通知》,明确要在高值医用耗材领域探索带量采购。其中,骨科植入物耗材是临床广泛使用的高值医用耗材,各地积极探索其带量采购方法。

2021年9月,国家组织人工关节集中带量采购于天津开标,此次人工关节集中带量采购产品包括初次置换人工全髋关节和初次置换人工全膝关节。值得注意的是,众多进口企业积极参与此次集采竞标,部分进口产品的报价均低于国产。但考虑到进口企业的生产与服务成本均高于国内企业,国产品牌有望通过集采降价后的利润空间维持较好的配送与跟台服务水平,从整体上实现较好的临床使用效果,进而获得更大的市场份额。

旺盛需求推动行业高质量发展

当前,老龄化问题日趋严峻,骨科疾病发病率显著增长。国家统计局数据显示,2013—2020年,我国65岁及以上人口比重持续增长,2020年末约为1.91亿人,占总人口的比例达到13.5%,较2013年上升3.8个百分点。与此同时,根据国家卫健委发布的数据,我国居民人均预期寿命已从2010年的74.8岁增至2019年的77.3岁。老龄人口数量和预期寿命日益增加,而骨科疾病发病率与年龄相关度极高,因此,老年人群对骨科植入器械的需求将不断增长。

同时,随着我国经济快速增长,人均收入水平及人均医疗保健消费支出不断提高,居民就诊意愿和医疗保健支出持续提升。国家统计局数据显示,2013—2020年,我国居民人均可支配收入已从约1.93万元上升至约3.21万元;人均医疗保健支出已从912元增长至1843元。人均可支配收入和医疗保健消费支出的提高形成了骨科植入器械市场增长的重要推动力。

由于我国骨科植入器械生产企业大多规模较小,行业竞争格局一直以来相对分散。如今,国内医疗器械企业加紧技术追赶,不断缩小与国际巨头企业的差距。同时,在日趋严格的监管环境中,激烈的市场竞争加速优质企业崛起,促进行业优胜劣汰。此外,市场主要参与者纷纷通过兼并收购等方式进行资源整合,这为已具有相当规模的企业提供了良好的发展机遇。未来,高端骨科医疗器械领域的投资、并购将进一步增多,广阔的市场空间将为企业发展提供强大动力。

(图文皆由思宇医械观察提供)

©2019中国食品药品网京公网安备 11010802023089号 京ICP备17013160号-1

《中国医药报》社有限公司 中国食品药品网版权所有