- 国家市场监督管理总局

- 国家药品监督管理局

- 中国健康传媒集团主办

- 中央新闻网站

交易活动短期放缓 肿瘤治疗备受关注

——2024年全球医药市场交易情况分析

|

|

|

|

|

|

|

|

IQVIA Pharma Deals数据库数据显示,2024年全球生命科学领域签署的交易协议总数较2023年下降10%,并购交易的数量下降8%,授权交易数量下降18%

2024年全球生命科学领域交易活动持续放缓,交易量不及预期。尽管如此,大型制药公司在2024年仍表现出愿意动用现金以获取有前景和创新性资产的意愿;同时,许多观察人士对2025年生命科学领域的交易流仍抱有谨慎乐观的态度

并购交易维持下行趋势

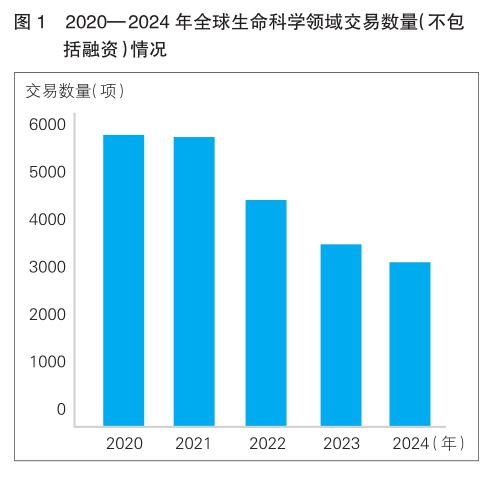

与2023年的情况类似,2024年全球生命科学领域的交易活动持续放缓,由于市场状况持续不明朗,交易各方仍持谨慎态度。根据IQVIA Pharma Deals数据库中公开披露的交易活动数据(详见图1),2024年生命科学领域签署的交易协议总数较2023年下降了10%,较2020年的峰值水平下降了44%(不包括融资)。

从月度交易数量情况来看,2024年第一季度生命科学领域的交易总量最高,随后全年逐渐放缓;并购活动则保持稳定。

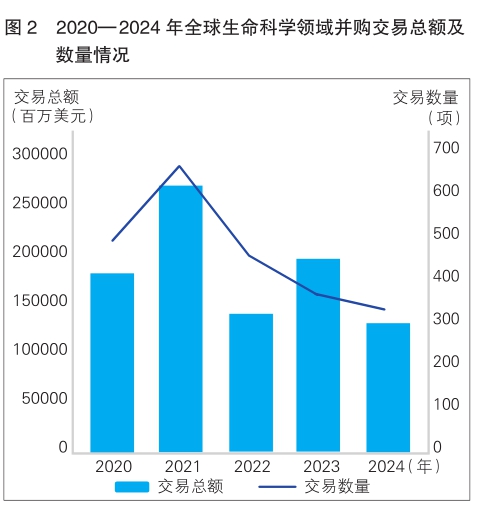

2024年,全球生命科学领域并购交易(此处定义为已签署但不一定已完成的合并、企业收购和资产拆分)的数量较2023年下降了8%,与整体交易活动放缓的趋势一致(详见图2)。2024年所有已签署并购交易的总额(包括或有对价)为1280亿美元,与2023年相比下降了35%。

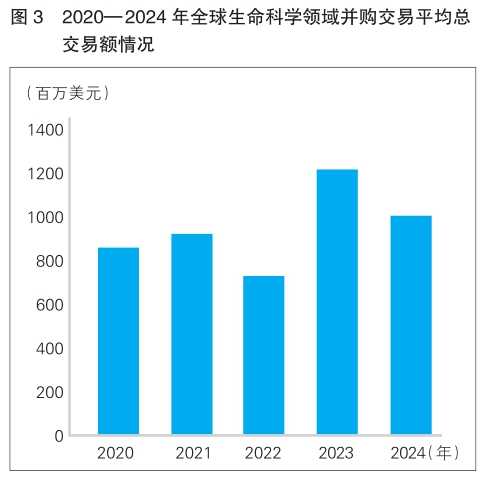

同时,并购交易的平均交易额从2023年的12.26亿美元下降至2024年的10.05亿美元,降幅达18%,但仍超过了2020年和2021年的平均交易额(详见图3)。

必须指出的是,2023年的交易额之所以较高,在很大程度上是受到辉瑞以430亿美元收购Seagen的影响。而2024年披露的金额超过1亿美元的交易数量较多,除去异常值的总交易额中位数,从2023年的1.08亿美元增至2024年的3.16亿美元,增幅高达193%。

2024年的十大并购交易中有8笔是在2024年上半年宣布的,这表明2024下半年高额并购交易活动有所放缓。2024年十大并购交易的总额为596.1亿美元,相当于全年已签署并购交易总额的46%,低于2023年的61%。2024年十大并购交易中仅有2笔交易额超过100亿美元,而2023年有4笔;2023年有7笔并购交易额在50亿至100亿美元之间,而2024年没有此类规模的交易。

与2023年的情况不同,2024年最大的并购交易聚焦于制造产能,而非新疗法。Novo Holdings以每股63.50美元的现金价格收购了合同研发生产组织(CDMO)巨头Catalent的所有流通股,总金额达165亿美元,溢价16.5%。Novo Holdings隶属于诺和诺德的所有者——诺和诺德基金,该基金因诺和诺德用于治疗糖尿病和肥胖症的GLP-1产品的成功而资金充裕。该交易于2024年12月完成。

2024年,治疗性医疗科技领域的并购活动呈现出积极的复苏迹象。2024年第二大并购交易是强生以每股335美元的现金价格收购Shockwave Medical,交易额约为131亿美元。Shockwave Medical开发了一种利用声压波分解冠状动脉钙沉积物的医疗设备,这项技术被称为血管内碎石术。

2024年,私募股权对生命科学领域的兴趣依然浓厚。百特同意将其肾脏治疗业务以38亿美元的价格出售给跨国投资公司Carlyle。该肾脏治疗业务现已更名为Vantive,提供腹膜透析、血液透析和器官支持疗法(包括连续性肾脏替代治疗)的产品和服务。

授权交易活动减少

2024年,全球生命科学领域的授权交易活动进一步减少,大型制药公司在引进资产方面仍保持谨慎态度。生命科学领域的授权交易数量从2023年到2024年下降了18%,略高于整体交易活动的降幅。交易方出于谨慎,重新调整了投资组合,仅在高增长领域进行投资。

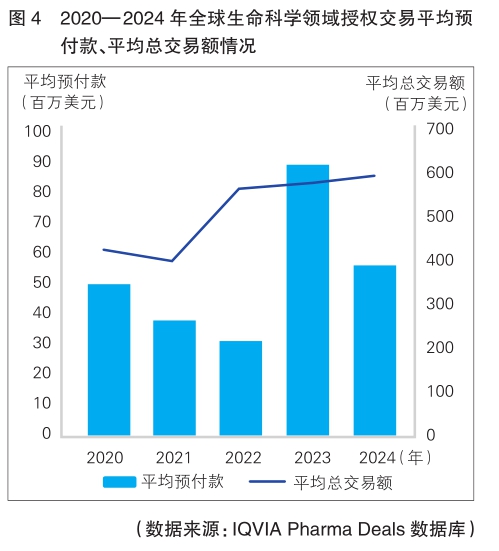

尽管授权交易数量持续下降,但2024年的授权支出仍维持前几年的水平。所有披露财务信息的授权交易,其潜在总额达到1522亿美元,略低于2023年的1601亿美元和2022年的1615亿美元。2024年,授权交易总额的平均值相较2023年增长了3%,达到6.06亿美元,而交易中位数则增长了45%,达到2.72亿美元(详见图4)。

尽管宏观经济形势依然严峻,但大型制药公司在2024年仍表现出愿意动用现金以获取有前景和创新性资产的意愿。与2023年类似,2024年有4笔授权交易的预付款达到5亿美元或以上。2024年预付款最高的授权交易,是诺华以10亿美元预付款,获得PTC Therapeutics用于治疗亨廷顿舞蹈症的HTT mRNA剪接调节剂PTC518的授权。诺华还承诺在达到里程碑时再支付19亿美元。交易完成后,诺华将负责PTC518的研发、生产和商业化。

产品交易集中在肿瘤领域

按治疗领域划分,分析产品交易(包括产品收购、许可、许可选择权、联合开发和合作研发交易)情况,2024年肿瘤领域再次成为生命科学领域交易最热门的治疗领域,尽管交易数量较2023年有所减少,但其降幅与生命科学领域整体交易活动降幅大致相当。在2024年签署的可确定适应证的交易中,约40%涉及癌症的治疗药物或医疗器械,这一比例与2023年相同。

中枢神经系统疾病是第二大热门治疗领域。在2020年因疫情达到高位后,以产品为重点的传染病领域交易数量在2024年较2023年又下降了20%,超过整体交易数量的降幅,在排名中降至第三位。内分泌/代谢疾病和血液疾病领域分别位居第四和第五。

从2023年到2024年,在分析涵盖的12个治疗领域中,有9个领域的交易数量出现下降,其中传染病和泌尿生殖系统疾病治疗领域的交易数量降幅最大,分别为20%和36%。

2025年行业活跃度有望提升

在2024年的交易量未达预期后,许多观察人士对2025年生命科学领域的交易流仍抱有谨慎乐观的态度,并认为行业将迎来更为活跃的一年。尽管宏观经济仍存在不确定性,但驱动交易活动的几个关键因素依然存在,这会促使企业从战略层面进行调整,并运用其积累的资本进行合理部署。值得注意的是,行业内一些重磅药物专利即将到期,这意味着相关制药企业需要依靠交易来获取中近期的收入来源,以减轻未来可能出现的损失。

随着市场开始趋于稳定,新兴生物科技公司的融资情况在2024年出现了复苏迹象,并有望在2025年进一步改善。然而,初创公司仍将继续依赖与成熟公司的合作关系,来维持现金流并实现其发展目标。

2025年,肿瘤领域预计仍将在治疗性交易领域占据主导地位。由于对新型开创性疗法的需求不断增长,免疫、神经和代谢疾病领域也将出现显著的交易活动。预计2025年合作研发活动将维持稳定,因为大型制药公司将继续精简业务并缩小研发产品组合。涵盖多个靶点且后期付款金额较高的研发联盟将继续产生高额的合作交易。能够作用于此前被认为“不可成药”靶点的新型治疗模式,也将继续吸引大型制药公司的关注。

©2019中国食品药品网京公网安备 11010802023089号 京ICP备17013160号-1

《中国医药报》社有限公司 中国食品药品网版权所有